Y sí, un día también bajó y la noticia se dio vuelta y le demostró a los que creían que los medios se habían confabulado para generar una psicosis compradora que desestabilizara el mercado de cambios, que la noticia es lo que sorprende y que aunque no es ninguna novedad decir que algo no se mueve, que no cambia, que permanece igual, sí que resulta disruptivo y publicable cuando ocurre algo que sale de la norma; lo mismo da una fuerte suba, que una baja como la que ocurrió en las últimas semanas, que la verdad no se la esperaba prácticamente nadie, aunque algunos economistas anticipamos que los bonos dólar linked del Gobierno iban a producir un efecto sorpresivo.

La verdad es que el precio del dólar depende de factores reales y psicológicos.

El dólar oficial debe guardar relación con la oferta y demanda de divisas, por ello depende básicamente de lo que ocurra con el balance de pagos; el instrumento contable que registra justamente los ingresos y salidas de divisas del país, sin importar que los movimientos tengan que ver con operaciones comerciales o financieras.

Cuando el balance de pagos es superavitario el dólar tiende a bajar y cuando es deficitario, obviamente sube. El Gobierno, no obstante, puede intervenir en el mercado de divisas usando las reservas; así cuando el balance de pagos es deficitario, puede “romper el chanchito” y cubrir la diferencia usando las reservas. El uso de los dólares que guarda el Banco Central puede evitar entonces que la mayor escasez de divisas se refleje en una suba del dólar, pero no lo puede hacer indefinidamente porque aunque, como bien dijo el flamante Presidente del BCRA, “las reservas están para usarse”, el chanchito se acaba si uno siempre saca y nunca pone.

Alternativamente, la autoridad monetaria puede regular el mercado de cambios prohibiendo o limitando la compra de divisas, o recibir ayuda de las autoridades de la Secretaría de Comercio y limitar las importaciones, relajando así la demanda de dólares, aunque ello genere consecuencias negativas en materia de crecimiento.

Por eso el dólar oficial no puede salir solo 6% más que a fines de enero, porque en el medio ha habido una inflación acumulada de entre el 20% (INDEC) y el 30% (Privados), lo que implica que si el dólar no aumenta nuestro país se pone más caro que el resto del mundo, generando aumento de las importaciones y caída de las exportaciones (sobre todo las de manufacturas de origen agropecuario, que son el corazón de las economías regionales). Solo por culpa de la inflación y si nada más hubiera sucedido, el dólar hoy debería valer entre 9,60 y 10,40.

Pero además ocurrieron cosas que hicieron que los dólares escasearan cada vez más; el precio internacional de la soja cayó 25%, nos condenaron a pagar una deuda a los buitres que totaliza 15.000 millones de dólares más y ahora tras cartón, nuestros vecinos comerciales están devaluando y encima el dólar se está fortaleciendo.

La política cambiaria oficial es insostenible y allí es donde entran las expectativas, porque el mercado empieza a descontar que tarde o temprano vendrá una devaluación.

Entonces el Gobierno hace todo lo que puede por trabar importaciones, no entrega divisas a las empresas que deben comprar insumos afuera y por eso se desploma la producción de autos, por ejemplo. Al mismo tiempo da señales fuertes de que no piensa devaluar, puesto que acaba de colocar un bono (el BONAD 2016) que funciona como un seguro de cambio, porque está atado al dólar oficial.

El dólar paralelo

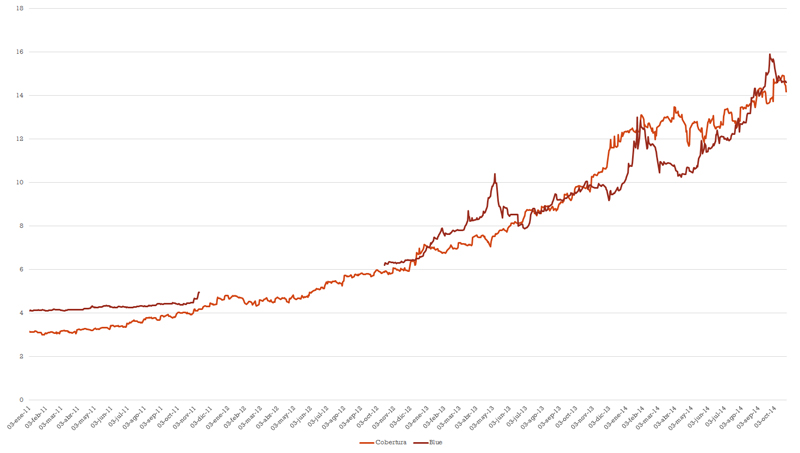

El blue, por su parte, también depende de factores reales y psicológicos. En el siguiente gráfico vemos que en el mediano plazo hay una relación casi perfecta entre el dólar informal y el “dólar cobertura” que es el nombre que recibe la relación entre la cantidad de pesos que hay en la economía (la base monetaria) y las reservas de divisas del banco central.

La razón por la que esta relación es tan fuerte tiene que ver con que la Argentina ha perdido la soberanía monetaria, por imprimir dinero sin respaldo de una manera descontrolada durante muchos años. El dinero fiduciario ha perdido entonces su valor simbólico (que depende básicamente de la confianza y el crédito del Gobierno) y solo le queda valor como dinero mercancía, en función de su posibilidad de ser cambiado por dólares.

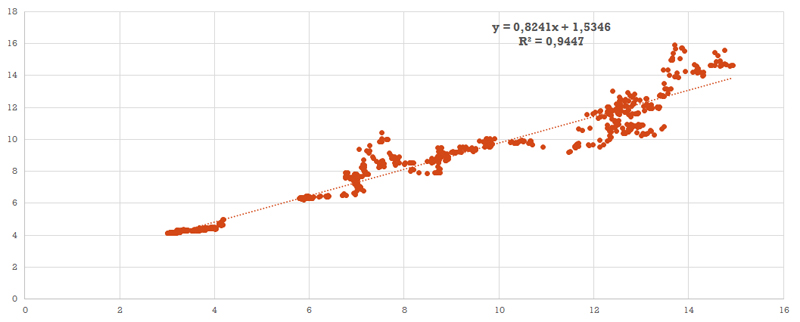

Nótese en el siguiente gráfico de dispersión la notable correlación que hay entre el dólar cobertura y el blue. Un 94% de los cambios en la cotización del paralelo pueden ser explicados por cambios en la relación entre pesos y dólares.

Sin embargo si volvemos a mirar el primer gráfico, vemos que cada tanto tiempo se produce una corrida al dólar paralelo; una especie de burbuja con forma de serrucho, porque sobrerreacciona y luego aunque baja un poco, queda en un nivel más alto que el anterior.

En los últimos dos años, hubo un primer pico en enero del 2013, otro en mayo de ese año, un tercero en enero del 2014 y un cuarto shock en septiembre pasado. Estas últimas semanas estamos viendo una quinta corrida, aunque por primera vez el cambio es hacia abajo.

En todos los casos la dinámica es la misma y la voy a explicar haciendo con ustedes un ejercicio que hago con mis alumnos del curso de Economía del Comportamiento de la UBA.

Miren por favor la siguiente secuencia de cotizaciones del dólar paralelo. Las flechas en rojo para abajo significan que ese día bajó el billete norteamericano, mientras que las flechas amarillas para arriba representan una suba del blue.

Pregunta. Supongamos que termina la primera semana y usted ve que el dólar bajó el lunes, el martes, el miércoles, subió el jueves, pero volvió a caer el viernes. ¿Qué cree usted que sucederá la próxima semana? Si tuviera pesos y dólares, ¿qué haría ese viernes cuando termina la semana? ¿Compraría más dólares o vendería los que tiene?

Miremos ahora la semana siguiente de cotizaciones.

El dólar bajó el lunes y el martes, subió el miércoles y volvió a perder posiciones el jueves y el viernes. ¿Qué haría usted ahora, cuando termina esa semana? ¿Compraría o vendería dólares?

Ok, veamos cómo sigue el mercado una semana más

Ahora continuó la caída el lunes y el martes, pero el dólar subió miércoles, jueves y viernes. ¿Qué haría usted al final de esta tercera semana? ¿Compraría más dólares, vendería algunos de los que tiene o se quedaría sin hacer ninguna operación?

Perfecto. Gracias por participar. Le tengo novedades. Las evolución del mercado del dólar que usted ha visto en estas tres semanas no es real. La armé con una función de Excel que se llama “Aleatorio” y que arroja al azar números entre 0 y 1. Si el número que salía era mayor que 0,5 ponía una flechita para arriba, si en cambio salía un número menor que 0,5 lo representaba en el ejercicio con una flechita roja hacia abajo.

En castellano; no hay ninguna tendencia en el ejemplo de cotizaciones con el que jugamos recién. Las rachas son producto exclusivo del azar. El problema es que no estamos preparados cognitivamente para ver el azar; no lo comprendemos. Estamos diseñados evolutivamente para detectar la más mínima tendencia y reaccionar ante ella.

Ocurre que cuando todos creemos ver una tendencia alcista, salimos masivamente a comprar para aprovechar la suba y generamos un aumento real del dólar, por profecía autocumplida. Lo mismo cuando creemos ver una tendencia a la baja.

Estas últimas semanas se han combinado entonces factores reales y psicológicos para explicar la baja en el dólar. En primer lugar el Gobierno decidió cambiar su estrategia de financiar el déficit fiscal emitiendo billetes y salió a endeudarse con un bono (el BONAD 2016) que además funciona como un seguro de cambio porque es dólar linked. El 27 de octubre se activó el primer tramo del swap con China por 814 millones de dólares. Combinadas, esas estrategias han bajado el dólar cobertura que había llegado a mostrar una relación de 14,92 pesos por dólar, pero que para el 30 de octubre ascendía a 13,80. En segundo lugar, la percepción de una tendencia bajista genero una corrida para deshacerse de los dólares que habían sido comprados a precios altos, buscando lo que en el mercado se denomina una “toma de ganancias”.

En lo sucesivo, el dólar seguirá comportándose de acuerdo a esas variables; si se relaja la política monetaria y vuelven a caer las reservas, pues volverá a subir. Y si se produce una racha de días de subida se activarán los mecanismos psicológicos que generan la corrida con profecía autocumplida.

Martin Tetaz es Economista, egresado de la Universidad Nacional de La Plata, especializado en Economía del Comportamiento, la rama de la disciplina que utiliza los descubrimientos de la Psicología Cognitiva para estudiar nuestras conductas como consumidores e inversores. Actualmente es Diputado Nacional.