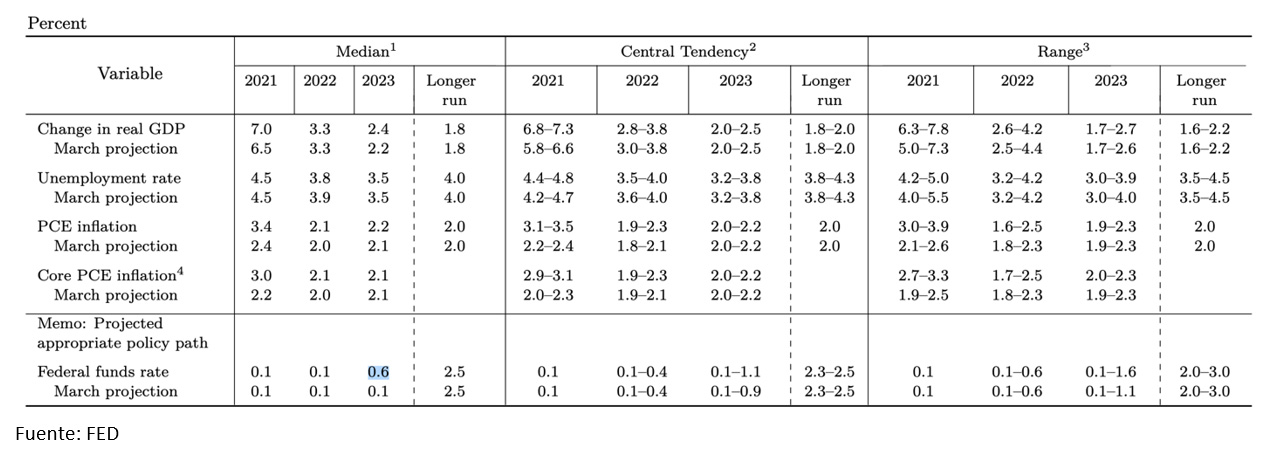

El comunicado de política monetaria de la ultima reunión de la Reserva Federal continuó con el mismo tono general de los anteriores, indicando que la política de tasas no se revertirá hasta que no estén seguros de la recuperación de la economía y el empleo, algo que todo parece indicar que requerirá confirmar que el virus ha retrocedido lo suficiente como para no causar una tercera ola global en el próximo invierno del hemisferio occidental. Sin embargo, en los pronósticos que hacen los participantes del comité hubo un cambio significativo indicando que esperan una reversión de la política expansiva, con suba de tasas en 2023.

Nuestra visión es que la aceleración de la inflación, tanto en bienes y servicios, como en propiedades y activos financieros, obligará a una suba de tasas incluso antes, si es que efectivamente la tercera ola no se hace presente en el próximo invierno americano. Pero bastó esa pequeña corrección en el pronóstico de los miembros del board, para que el mercado ajustara fuerte con el S&P500 cayendo 1,8% desde el anuncio y el dólar subiendo 2% respecto del resto de las monedas globales. Los commodities también sufrieron; el petróleo perdió un dólar con diez y la soja, más dependiente del movimiento de los fondos, se derrumbó 8% con la noticia y, aunque recuperó un poco de la caída el viernes, cerró la semana 105 dólares abajo del pico de 618 por tonelada que había mostrado a mediados de mayo, costándole a la Argentina 2000 millones de dólares, según el calculo de los colegas de Eco Go.

Con un horizonte de menores reservas y el FMI diciendo que no espera un acuerdo hasta 2022, las presiones sobre los dólares del Central serán mayores y el tipo de cambio paralelo, clave para la formación de expectativas con impacto no solo en la economía, sino sobre todo en las elecciones, estará bajo ataque.

El equilibrio cambiario es delicado en el segmento informal. Ya vimos en octubre pasado lo que puede pasar si la demanda de dinero se cae y los ahorristas se convencen de que no conviene quedarse durmiendo en los plazos fijos. Ahora incluso hay un evento coordinador, que son las propias elecciones. Es cierto que mirando por el retrovisor, desde octubre pasado el negocio son los pesos y no el dólar, pero también es verdad que en los últimos dos meses el paralelo trepó 17% y no hubo inversión que le gane, mucho menos el plazo fijo.

Desde el punto de vista del tipo de cambio real, los 164 pesos a los que cerró el blue el viernes son claramente un precio de pánico, que deja a la Argentina tan barata como en el 2002, pero en términos de nominalidad no hay techo si se cae la demanda de pesos y se acelera la inflación. Van dos meses consecutivos con caídas reales en los depósitos en pesos y el goteo que sostiene la demanda de dólar paralelo, puede convertirse en chorro si un escenario de mayor incertidumbre electoral o un BCRA empezando a perder nuevamente reservas, aceleran la corrida.

Martin Tetaz es Economista, egresado de la Universidad Nacional de La Plata, especializado en Economía del Comportamiento, la rama de la disciplina que utiliza los descubrimientos de la Psicología Cognitiva para estudiar nuestras conductas como consumidores e inversores. Actualmente es Diputado Nacional.

Hola Martin, te sigo en los programas y la radio y comprendo lo que siempre hablas, pero mi duda hoy es: el dolar a 174 lo tengo q comprar, va a bajar en los próximos días o ya no? y que pasara en las elecciones o después